“현대차 우선주 관심 가질 때” 현대자동차(005380) 우선주가 2014년 삼성전자(005930) 우선주와 유사한 흐름을 보일 수 있다며 관심이 필요하다는 분석이 나왔다. 서울 서초구 양재동 현대자동차 기아 본사. (사진=연합뉴스) 메리츠증권 김준성 씨. news.naver.com “현대차 우선주 관심 가질 때” 현대차(005380) 우선주가 2014년 삼성전자(005930) 우선주와 유사한 흐름을 보일 수 있다며 관심이 필요하다는 분석이 나왔다. 서울 서초구 양재동 현대자동차 기아 본사. (사진=연합뉴스) 메리츠증권 김준성 씨. news.naver.com

“2013~2015년 삼성전자 우선주와 유사한 흐름 가능” “2013~2015년 삼성전자 우선주와 유사한 흐름 가능”

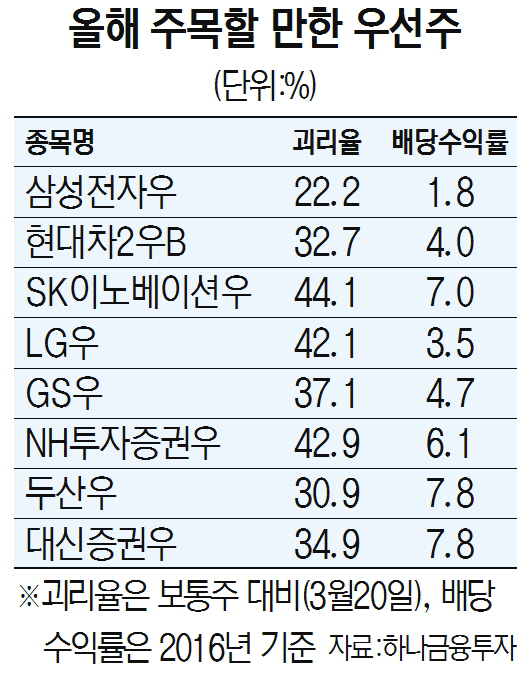

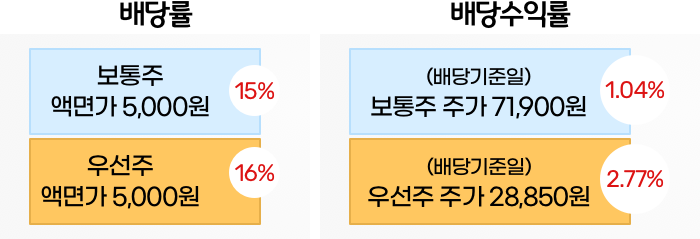

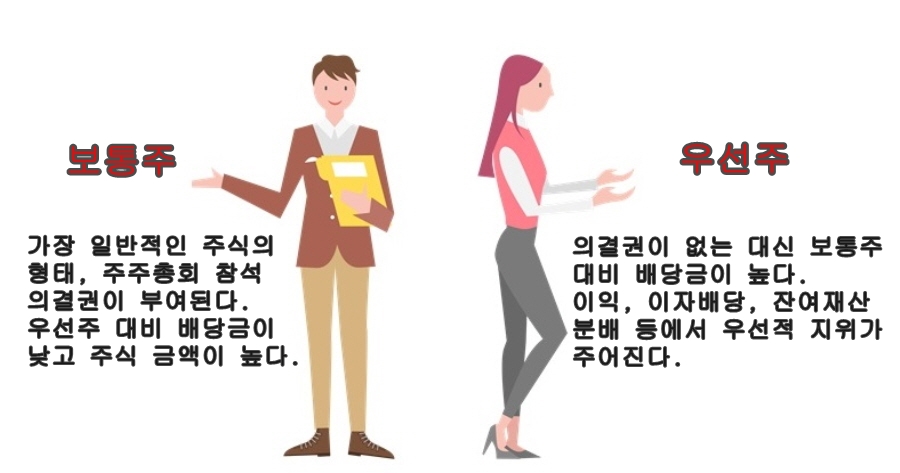

현대 차 우선주가 2014년 삼성 전자 우선주와 유사한 흐름을 보일 수 있다며 관심이 필요하다는 분석이 나왔다.메리츠 증권의 김·쥬은송 연구원은 27일 보고서를 통해서”현대 차 우선주는 배당 수익률의 차이에 근거한 단순 등락을 보이고 있지만 2013~2015년 삼성 전자 우선주 흐름에 비추어 보면 새로운 투자 아이디어를 얻을 수 있다”고 밝혔다.김 연구원은 “2013년 초 삼성 전자 우선주 보통주 대비 주가 비율은 55%에서 지속 상승하고 2015년 12월에는 88%를 기록했다”로 “이 기간 우선주 대비 상대 주가 수익률은 60%에서 의결권에 대한 무용론, 급격한 배당 증가, 전격적인 자사주 매입 3가지 이유가 작용했다”이라고 설명했다.김 연구원은 “우선 주식 대비 보통주 주가 프리미엄 근거인 의결권에 대한 무용론이 지배 구조 개편 과정에서 각인된 “으로 “실제로 당시 삼성 전자에 대한 오너 일가와 특수 관계인의 높은 지분율(18%)을 고려할 때 보통주 일반 주주의 의결권은 사실상 지배 구조 개편을 위한 의사 결정 과정에서 의미가 없었다”고 밝혔다.그는 “이에 따른, 허울뿐인 의결권을 보유했다는 이유로 더 낮은 배당금을 받은 보통주 우선주보다 프리미엄을 받아야 하는 이유가 부재하다는 인식이 퍼진 “이라고 말했다. 계속”이런 인식은 당시 삼성 전자가 좋은 실적 전개와 동행하는 역대 최대치를 경신한 현금 로이를 풀면서 더욱 부상한 “으로 “배당이 급격히 증가했기 때문이다”라고 설명했다.또”결정적인 한 방은 2015년 10월에 발생한 “으로 “당시 삼성 전자는 직전 연도 대비 5배에 이르는 규모의 자사주 매입을 전격 발표하고 우선 주식 매입 비율을 대폭 높인 “이라고 밝혔다.

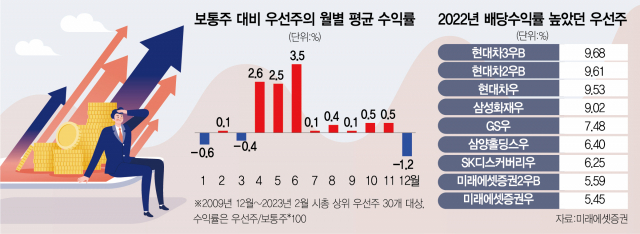

김 연구원은 현재 현대차와 당시 삼성전자는 상당한 유사성이 존재한다고 강조했다. 그는 “우선 오너 일가 및 특수관계인의 지분율이 높고 보통주 일반주주의 의결권 가치가 제한적이라는 점이 같다”며 “다음으로 실적 호조에 기반한 배당금의 급격한 확장 전개도 비슷하다”고 밝혔다. 김 연구원은 대규모 자사주 매입 가능성도 높다고 봤다. 그는 “지금까지 현대차는 주주가치 제고 차원의 대규모 자사주 매입을 실행한 적이 없다”며 “그러나 이번에는 자사주 매입 추진을 명확히 밝혔으며, 이미 이를 진행한 기아(000270)와 동일한 2023년 이익 대비 환원율 31%로 진행할 경우 약 1조원 규모가 예상된다”고 밝혔다. 이어 “지배구조 개편을 추진할 때 이 규모가 더 커질 수 있다는 기대감 또한 공존한다”고 덧붙였다. 김 연구원은 “2014년 당시 삼성전자가 제시한 논리와 동일하게 우선주 매입 비중을 늘릴 경우 동일한 규모의 매입으로 더 많은 주식 소각이 가능하며 이는 오너 일가를 비롯한 기존 주주들의 주당 이익, 주당 배당금, 주당 기업가치의 상승 논리가 된다”고 설명했다. 그는 “현대차 우선주는 이런 논리를 배제해 봐도 매력적”이라며 “주주가치 제고를 위한 자사주 매입 세부 공개를 앞둔 지금 현대차 우선주 인수를 추천한다”고 밝혔다. >> 현대차 2Ub가 거래량과 주가 상승을 볼 때가 가장 좋습니다. 배당금을 받는 것만 보면 현대차 3우b가 가장 좋습니다. 제일 별로는 현대차 우입니다. 김 연구원은 현재 현대차와 당시 삼성전자는 상당한 유사성이 존재한다고 강조했다. 그는 “우선 오너 일가 및 특수관계인의 지분율이 높고 보통주 일반주주의 의결권 가치가 제한적이라는 점이 같다”며 “다음으로 실적 호조에 기반한 배당금의 급격한 확장 전개도 비슷하다”고 밝혔다. 김 연구원은 대규모 자사주 매입 가능성도 높다고 봤다. 그는 “지금까지 현대차는 주주가치 제고 차원의 대규모 자사주 매입을 실행한 적이 없다”며 “그러나 이번에는 자사주 매입 추진을 명확히 밝혔으며, 이미 이를 진행한 기아(000270)와 동일한 2023년 이익 대비 환원율 31%로 진행할 경우 약 1조원 규모가 예상된다”고 밝혔다. 이어 “지배구조 개편을 추진할 때 이 규모가 더 커질 수 있다는 기대감 또한 공존한다”고 덧붙였다. 김 연구원은 “2014년 당시 삼성전자가 제시한 논리와 동일하게 우선주 매입 비중을 늘릴 경우 동일한 규모의 매입으로 더 많은 주식 소각이 가능하며 이는 오너 일가를 비롯한 기존 주주들의 주당 이익, 주당 배당금, 주당 기업가치의 상승 논리가 된다”고 설명했다. 그는 “현대차 우선주는 이런 논리를 배제해 봐도 매력적”이라며 “주주가치 제고를 위한 자사주 매입 세부 공개를 앞둔 지금 현대차 우선주 인수를 추천한다”고 밝혔다. >> 현대차 2Ub가 거래량과 주가 상승을 볼 때가 가장 좋습니다. 배당금을 받는 것만 보면 현대차 3우b가 가장 좋습니다. 제일 별로는 현대차 우입니다.